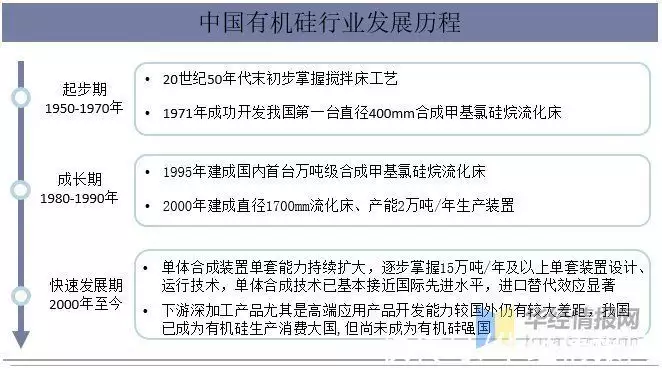

2、发展历程

有机硅行业在我国的发展经历了从无到有,从有到大,目前正处于从大到强的阶段。建国初期,在面临严密技术封锁的环境下,为满足国防与军工产业发展需要,我国自1951年开始有机硅产品的研究和工业生产,并在20世纪50年代末初步掌握搅拌床合成甲基单体技术。1997年,我国甲基单体总产量首次突破1万吨大关,2003年首次突破10万吨。进入21世纪,随着国内企业不断完善工艺、增建和扩建装置,有机硅生产形势不断向好,产能规模快速增长,但目前我国的许多高端有机硅产品还大量依赖进口,有待于国内有机硅企业不断创新,开发更多高性能产品。

中国有机硅行业发展历程

二、行业发展背景

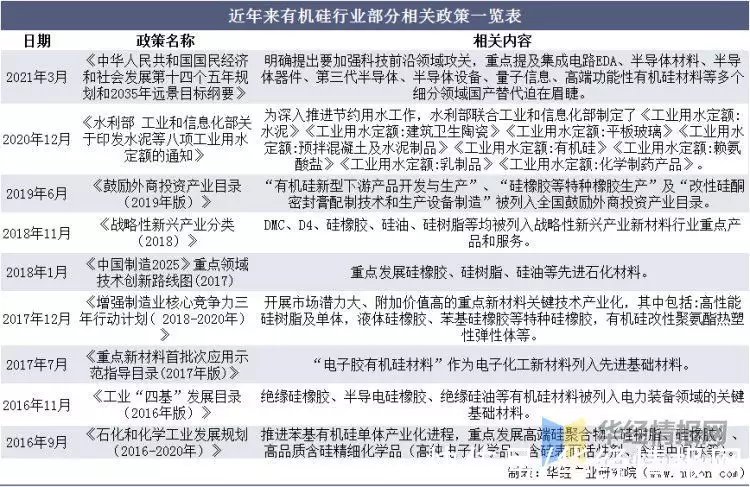

1、政策

进入21世纪,随着国内企业不断完善工艺、增建和扩建装置,有机硅生产形势不断向好。同时,我国国民经济的快速发展成为有机硅工业发展的强劲动力,国家陆续出台一系列政策支持行业发展,我国有机硅工业进入蓬勃发展时期。

近年来有机硅行业部分相关政策一览表

2、经济

随着我国经济的快速发展及人均可支配收入的增加,我国人均消费能力也随之不断提升,消费水平的提升促进了我国消费经济的增长,为我国有机硅行业的发展提供了一个良好的经济环境。据资料显示,2021年我国人均消费支出为24100元,同比增长13.6%。

2016-2021年中国人均消费支出及增速情况

三、产业链分析

1、产业链

有机硅行业产业链上游主要为金属硅、氯甲烷、催化剂等原材料;中游为有机硅行业,主要为硅油、硅树脂、硅橡胶、硅烷偶联剂等;下游广泛应用于建筑、电子电器、能源电力、医疗卫生、纺织、日用品等领域。

2、上游端分析

金属硅为有机硅的主要原材料,随着我国硅行业的不断发展,金属硅行业也随着不断发展,在近年来行业产业结构调整,产能区域转移等环境下,我国金属硅产量基本维持在220万吨左右。据资料显示,2021年我国金属硅产量达261万吨,同比增长24.3%。

2016-2021年中国金属硅产量及增速情况

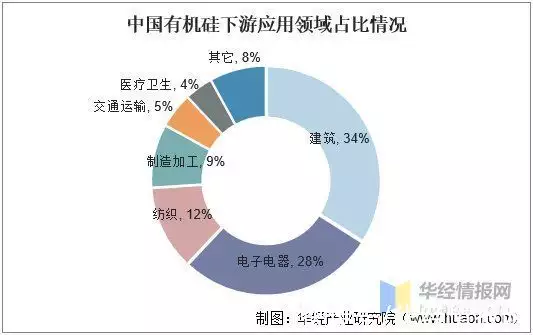

3、下游端分析

从有机硅下游应用领域情况来看,建筑领域为有机硅最大的需求领域,占比达34%,其次为电子电器和纺织领域,占比分别为28%和12%。

中国有机硅下游应用领域占比情况

四、行业现状

1、产量

有机硅作为化工新材料的一种,性能优异,被广泛应用于电子、电器、航空、航天、建筑、纺织、医药、日化等领域,是社会经济发展和国民生活水平提高不可缺少的材料。随着我国经济的发展和有机硅产业技术的不断成熟,我国有机硅行业也随之迅速发展。在近年来半导体、新能源、5G等产业迅速发展的带动下,有机硅的产量及需求量也随之不断增长。据资料显示,2021年我国有机硅产量为139万吨,同比增长6.9%。

2016-2021年中国有机硅产量及增速情

2、市场结构

目前我国有机硅的产品主要有硅橡胶、硅油、硅树脂和硅烷偶联剂等,其中以硅橡胶的市场占比最大。具体来看,我国有机硅细分产品中,室温胶市场占比最高,达41.7%;其次为高温胶和硅油,占比分别为30.4%和22%。

中国有机硅细分产品市场结构分布情况

相关报告:华经产业研究院发布的《2022-2027年中国有机硅行业市场全景评估及投资方向研究报告》;

3、有机硅单体

有机硅单体是制备硅油、硅橡胶、硅树脂以及硅烷偶联剂的原料,由几种基本单体可生产出成千种有机硅产品。其中甲基氯硅烷最重要,其用量占整个单体总量的90%以上,其次是苯基氯硅烷。据资料显示,2020年我国有机硅单体产量为264万吨,产能为333万吨。

2016-2020年中国有机硅单体产能及产量情况

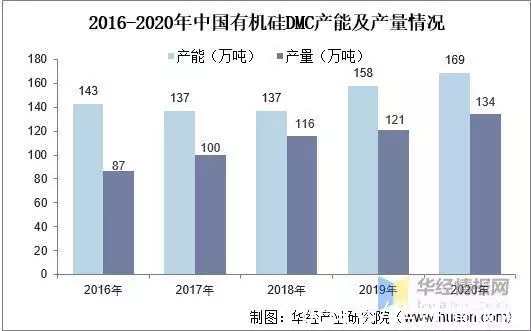

4、有机硅DMC

有机硅DMC指的是二甲基环硅氧烷混合物。初级形态二甲基环体硅氧烷为以二甲基二氯硅烷为主要原料,经过水解合成,以硅氧(Si-O)键为主链,硅原子上直接连接有机基的有机-无机化合物。是有机硅的主要中间体。据资料显示,2020年我国有机硅DMC产能为169万吨,产量为134万吨。

2016-2020年中国有机硅DMC产能及产量情况

数据来源:中国有色金属工业协会硅业分会,华经产业研究院整理

5、专利情况

从有机硅行业专利申请情况来看,2016-2020年期间我国有机硅行业专利申请数呈先增后减的趋势,到2020年我国有机硅行业专利数下降至6315项。

2016-2020年中国有机硅行业专利申请数情况

6、进口情况

从我国有聚硅氧烷进口情况来看,近年来我国初级形状的聚硅氧烷进口量及进口金额处于小幅上升的趋势,2021年进口量略微有所下降。据资料显示,2021年我国初级形状的聚硅氧烷进口量为13.35万吨,同比下降12%;进口金额为9.27亿美元,同比增长13.3%。

2016-2021年中国初级形状的聚硅氧烷进口情况

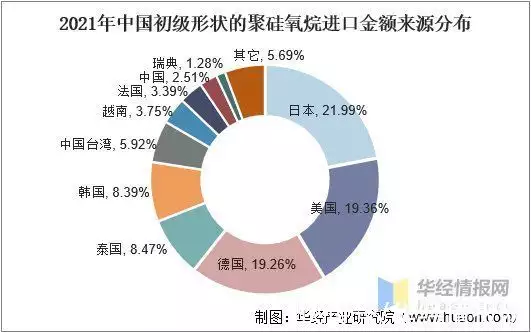

从进口金额来源分布情况来看,2021年我国初级形状的聚硅氧烷进口金额来源前三的国家为日本、美国和德国,进口金额占比分别为21.99%、19.36%和19.26%。

2021年中国初级形状的聚硅氧烷进口金额来源分布

7、出口情况

从出口方面来看,我国初级形状的聚硅氧烷以出口为主,近年来我国初级形状的聚硅氧烷进口量及进口金额处于波动增长的趋势,但整体附加值较低,出口均价较低。据资料显示,2021年我国初级形状的聚硅氧烷出口量为37.56万吨,同比增长54.8%;出口金额为15.85亿美元,同比增长119.2%。

2016-2021年中国初级形状的聚硅氧烷出口情况

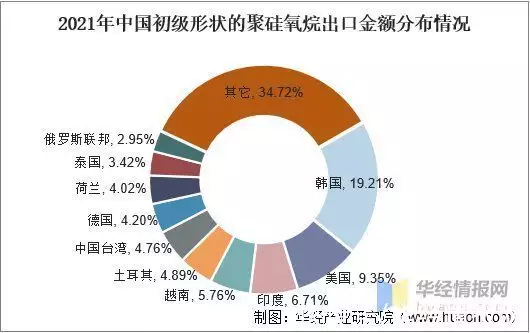

从出口金额分布情况来看,2021年韩国为我国初级形状的聚硅氧烷最大的出口国,出口金额占比达19.21%,其次为美国和印度,出口金额占比分别为9.35%和6.71%。

2021年中国初级形状的聚硅氧烷出口金额分布情况

1、行业集中度

从行业集中度情况来看,近年来,我国有机硅行业市场集中度不断提升,2020年,由于有机硅行业具有高准入门槛、高技术壁垒、高资金壁垒等投资特性从而导致市场集中度进一步提升至50.9%。

2019-2020年中国有机硅行业CR4变化情况

资料来源:公开资料整理

2、市场份额

目前,中国有机硅行业主要由合盛硅业、新安股份、兴发集团和东岳硅材四家为主要生产厂商。从产量方面来看,2020年,合盛硅业依旧是有机硅行业龙头,产量占比达到了20.3%;其次是东岳硅材,和新安股份,占比分别为15.5%和6%。

2020年中国有机硅行业市场份额情况(按产量)

3、重点企业

合盛硅业主要从事工业硅及有机硅等硅基新材料产品的研发、生产及销售,是我国硅基新材料行业中业务链最完整、生产规模最大的企业之一。截至目前公司工业硅产能73万吨/年,有机硅单体产能93万吨/年。据资料显示,2021年上半年,合盛硅业有机硅业务收入42.81亿元,同比增长89.98%。

2018-2021年H1合盛硅业有机硅业务收入情况

资料来源:公司公报

六、行业发展趋势

1、产能逐步向中国转移

近十年来,有机硅全球产能向中国国内转移趋势明显,我国已经成为有机硅的生产大国。2019年中国有机硅单体产能为328万吨(含外资和合资企业产能),占全球有机硅单体产能的比重达59.42%,位居全球第一位,其次是美国,占全球有机硅产能的比重为11.96%。

2、新能源等产业带动行业发展

有机硅材料以其优异的性能在国民经济中扮演“工业味精”的角色,被广泛应用于建筑,电子电器、纺织服装、能源,医疗卫生等行业。2020年上半年受疫情影响,传统需求像是汽车行业受到较大打击,但我国防控疫情得当,出口超出预期,其传统需求已有所好转。为了实现碳中和、碳达峰目标,新能源产业在我国受到大力推动。同时,由于有机硅材料拥有优异的耐高温、耐压缩、耐辐射以及导电性能,有机硅材料大量应用于新经济领域,像是5G、新能源车、可再生能源、芯片半导体等新兴产业将会带动有机硅材料进一步发展。

3、需求旺盛促进行业发展

在有机硅众多的下游应用领域中,光伏、新能源等节能环保产业受到政策支持高速增长;同时,超高压和特高压电网建设、3D打印、智能可穿戴设备及其他新兴领域的兴起都推动有机硅市场增长。此外有机硅材料对国家重大工程具有不可替代性,主要为高可靠性、高稳定性、高性能的特种有机硅材料,虽然用量不大,但种类多,技术要求高,未来发展前景乐观。